كتبت د. سهام رزق الله في “الجمهورية”:

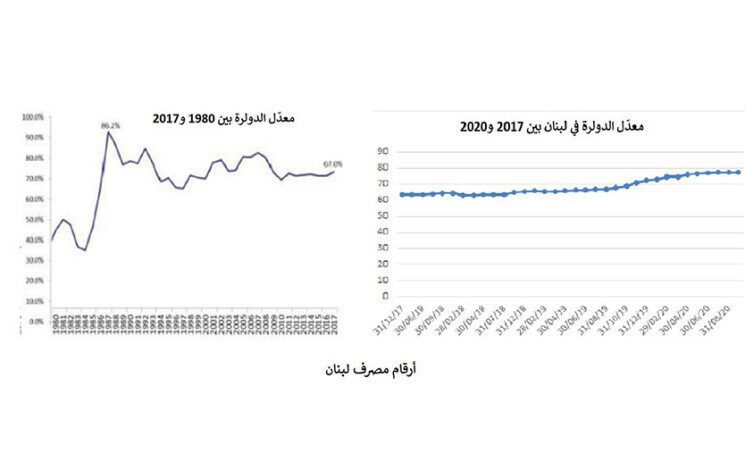

بعد 22 سنة من الدولرة الجزئية غير الرسمية ولكن المرتفعة حتى في ظل فترة تثبيت سعر الصرف بين الليرة اللبنانية والدولار الأميركي، وجد السوق اللبناني نفسه منذ العام 2019 وكأنه تحت صدمة وجود ما يعرف بعلم الاقتصاد بخطر فرق العملة وفلتان الدولرة غير المنضبطة طالما هي بالأساس وليدة خيار القطاع الخاص عفوياً بعد انهيار الليرة في الثمانينات. ومنذ انفجار الأزمة في تشرين الأول 2019 والدولرة الجزئية تتخبّط بين حالة الفلتان في تسعير الدولار والمطالبة بالتسعير على أساس سعر صرف متحرك عبر منصات تتغيّر أرقامها حتى أيام الآحاد والأعياد وبين مخاطر «لَيرنة» ما تبقى من توظيفات بالدولار ومحاذير دولرة السوق بشكل شامل… فما هي خصوصية الدولرة الجزئية في لبنان والتي عادت تتخطى 80.5 % من الودائع؟ وأي تحديات لليرة اللبنانية بين ضغوط فلتان الدولرة الجزئية ومخاطر الانتقال الى دولرة شاملة تفرض نفسها في التسعير والتداول ومجمل تعاملات الأسواق؟

منذ العام 1997 وحتى العام 2019 اعتاد السوق اللبناني على التعامل مع الدولار الأميركي بموازاة الليرة اللبنانية كأنهما عملتان مرتبطتان بسعر صرف أزلي غير قابل للتغيير كحقيقة مثبتة مطلقة ويتم على أساسها القيام بالتزامات بإحدى العملتين من قبل العملاء الاقتصاديين، أفراداً ومؤسسات، بغضّ النظر ما إذا كان مردودهم فقط بالليرة اللبنانية، لا بل أن الدولة نفسها اتخذت هذا النهج وزادت استدانتها بالدولار من دون أي هاجس أن لا مردود لها سوى بالعملة الوطنية وكأنّ مخاطر فرق العملة لا تنطبق في لبنان!

وما ان بدأ يتبلور انهيار الوضع الاقتصادي-المالي-النقدي-المصرفي منذ خريف 2019، حتى بدأت بالهمس التساؤلات بين من يخشى فلتان منحى الدولرة الجزئية غير الرسمية التي بدأت عفوية كخيار القطاع الخاص منذ الأزمة النقدية في الثمانينات الى أن أنشأ مصرف لبنان غرفة مقاصّة للشيكات بالدولار وسمح بعدها بتعبئة أجهزة الصراف الآلي بالدولار الأميركي الى جانب الليرة اللبنانية، في ظاهرة لا تشبه إلا نفسها عالمياً بكل ما تحمل من مخاطر مضاربة وتنشيف السوق من الدولار النقدي في أي لحظة خاصة في ظل اقتصاد مفتوح وبعد أزمة النزوح التي شهدها لبنان بعد اندلاع الحرب في سوريا، حيث استمر السماح لأيّ مقيم في لبنان لأن يفتح حساباً جارياً بالليرة ويضع فيه مثلاً 150 ألف ليرة لبنانية ثم يطلب من الصراف الآلي إعطاءها له 100 دولار اميركي اوتوماتيكياً ومن دون أي مراقبة ولا تدقيق عن الأسباب والنتائج والمخاطر… وكأنّ لبنان يطبع العملتين ويمتلك أوراقاً بالعملتين الى ما لا نهاية ولا شي يهزّ معدّل الصرف بين العملتين على أساس 1507.5 ليرة لبنانية للدولار الأميركي الواحد وبغضّ النظر إن سجّل ميزان المدفوعات فائضاً يقترب من 8 مليارات دولار كما كانت الحال عام 2010 أو سجّل سقوطاً مدوياً صوب عجز يفوق الـ 2 مليار دولار كما حصل عام 2011.

كما بقي تجميد سعر الصرف بشكل متشدد بغضّ النظر عن تطور معدّل النمو الاقتصادي الذي هبط من 8 % عام 2010 الى حدود الـ 1 % عام 2011، وبغضّ النظر عن مسار معدل الدين العام/الناتج المحلي الذي عاوَد الارتفاع منذ العام 2011 مع زيادة حصة الدين بالدولار… كذلك تم التمسّك بسعر الصرف بغضّ النظر عن حركة الرساميل صوب القطاع المصرفي الذي شهد إقبالاً هائلاً من الودائع بالعملات الأجنبية حتى العام 2010، ثم أصبح يبحث عن سياسات نقدية غير تقليدية توّجت بالهندسات المالية إبتداء من العام 2016 لاستقطاب ودائع بالدولار الأميركي وفك عقود توظيفات خارجية بالدولار الأميركي للجهاز المصرفي لجلبها الى لبنان وتوظيفها بين الأوروبوند وشهادات الإيداع بالعملات الأجنبية لدى المصرف المركزي للاستمرار بتجميد «اصطناعي» لسوق القطع كما لتأمين الدولار للاستيراد بمليارات الدولارات على أساس سعر صرف يجعل الاستيراد أرخَص من الانتاج الوطني! وأكثر من ذلك كان يستمر إمداد كهرباء لبنان حتى 43 مليار دولار على شكل سلفات خزينة لا يتم تسديد أيّ منها للمصرف المركزي كما لا يتم من خلالها تأمين استدامة الكهرباء.

من المعروف أنّ الدولرة الجزئية كما هي الحال في لبنان منذ الأزمة النقدية في الثمانينات، مرتبطة من ناحية بعمليات التضخم المفرط الناتج عن طباعة النقد تلبية للحاجات التمويلية لا سيما للقطاع العام في ظل ضعف سائر مصادر التمويل، ومن ناحية أخرى نتيجة التضخم «المستورد» بفعل تدهور سعر الصرف واعتماد الاستهلاك بشكل أساسي على البضائع المستوردة، علماً أنّ الدولرة الجزئية التي تكون في الوقت نفسه عالية، يجب أن تكون إما وسيلة لتجنّب عيوب عدم استقرار العملة الوطنية في فترة معينة، وملجأ وسيطاً للعملاء الاقتصاديين، في انتظار استعادة الصدقية في العملة الوطنية، التي يجب أن تؤدي تلقائياً الى التحرّر التدريجي من الدولرة والعودة التدريجية للعملة الوطنية، وإما أن تؤدي إلى تعميم دولرة شاملة في حالة صعوبة استعادة الثقة في العملة الوطنية والاستقرار النقدي المنشود، من خلال سياسة الاستقرار التي تتلاءم مع خصوصيات الاقتصاد الوطني.

لبنان، وبدءاً من العام 1992، اتجّه نحو برنامج التثبيت التدريجي لسعر الصرف الاسمي، حتى اعتماد الهامش الضيّق 1501-1514 مع معدّل وسطي 1507.5 عام 1997، وقد ساهم بذلك عودة الثقة النسبية، ومعدلات الفائدة المرتفعة على سندات الخزينة والتوقعات الإيجابية للقطاعات الاقتصادية، ولا سيما منها قطاع البناء، وازدياد صافي تدفق رأس المال الذي بلغ إجماله نحو 25 مليار دولار بين 1993 و1997. وسمحت هذه التدفقات الرأسمالية للدولة بالحفاظ على سعر الصرف الإسمي وتقويته، والمساعدة في تحقيق معدل نمو سنوي خلال السنوات الأولى من إعادة الإعمار بنحو 40 % من الإنفاق. ومع ذلك، فقد وصلت نِسَب العجز إلى الناتج المحلي الإجمالي إلى أكثر من 20 %و90 % على التوالي، ولم يتمّ حينها الشروع في إزالة الدولرة تلقائياً (من دون إجراءات إلزامية ولكن بنتيجة استقرار العملة الوطنية). ولكن من أجل ذلك، كان من الضروري اختيار مرحلة عالية من الدورة الاقتصادية لإحراز تقدّم في خفض الدولرة، إن كان ذلك في الدين العام أو التعامل الاقتصادي في القطاع الخاص. إنّ الحفاظ على استقرار الاقتصاد الكلي مقترناً بعودة الثقة في العملة الوطنية كان يفترض أن يخلق الظروف اللازمة لتعزيز تراجع الدولرة، ومنع مخاطر عدم التوافق بين العملات، من أن يكون له تأثير سلبي على الملاءة المالية والسيولة للدولة والعملاء الاقتصاديين.

في الواقع، تتطلب الأزمة الاقتصادية الحالية في لبنان من الاقتصاد اللبناني أن يحرّر نفسه أقلّه من إحدى القيود الرئيسية الثلاثة للسياسة النقدية التي سبق ذكرها: تثبيت سعر الصرف والدولرة والدين العام.

من ناحية، كان ولا يزال من الصعب فرض الخروج من مظلة دولرة الاقتصاد والتكامل المالي الدولي للبنان مع العالم، علماً أنّ إلغاء دولرة الاقتصاد إجبارياً يتضمن فرض تحويل الأصول والديون الى العملة الوطنية، بما يمكن اعتباره اعتداء على ملكية العملاء الاقتصادية وخياراتهم، ما يمكن أن يشجّع النشاط الاقتصادي الموازي وغير المعلن، للاحتفاظ بالتعامل بالعملات الأجنبية، كما يمكن أن يؤدي إلى هروب رؤوس الأموال والاستثمار الأجنبي في ظلّ حرية حركة الرساميل التي كانت سائدة حتى انفجار الأزمة أواخر العام 2019. أما بالنسبة الى دين الدولة، فلا يمكن تحويله أحادياً الى العملة الوطنية، خصوصاً ان كان على شكل سندات «يوروبوندز» يتمّ تداولها عالمياً بالعملة الأجنبية للإصدار، وهي غالباً الدولار الأميركي، أما العجز عن تأمين الدولار للدائنين عند استحقاق هذه السندات، فيُعتبر ذلك تخلّفاً عن السداد مثلما حصل مؤخراً في آذار 2020.

من ناحية أخرى، إنّ التخلّي عن تثبيت سعر صرف الليرة اللبنانية مقابل الدولار الأميركي، وبالتالي السماح بتعويم الليرة اللبنانية بعد تحويل ما قد يكون أصولاً مالية محلية، كان من المحتمل أن يؤدي إلى انخفاض قيمتها، وجعل ثقل الدين العام غير قابل للضبط. فيما يبقى هاجس الدين العام بالدولار الأميركي قائماً للدولة، وكذلك هواجس الجهاز المصرفي إزاء الدولة غير القادرة على السداد، مثلما هي الحال من جهة مصرف لبنان، الذي يحمل سندات «يوروبوندز» بأكثر من 5 مليارات دولار على الدولة اللبنانية العاجزة عن السداد منذ آذار 2020، والمصارف اللبنانية التي كانت تحمل «يوروبوندز» بأكثر من 14 مليار دولار على الدولة اللبنانية، فضلاً عن توظيف أكثر من 70 مليار دولار لدى المصرف المركزي، بين إحتياطي الزامي على الودائع بالدولار الأميركي في المصارف التجارية وشهادات إيداع بالدولار الأميركي لدى مصرف لبنان، علماً أنّ الدولرة يمكنها أن تتخذ عدة أشكال مختلفة بين درجة الدولرة الجزئية والكاملة وبين الدولرة الرسمية وغير الرسمية الناتجة عن خيار عفوي وحر من القطاع الخاص. ومن المفيد التمييز بين ثلاثة أنواع من الدولرة في هذا الإطار:

• دولرة المدفوعات: يستخدم الدولار في المقام الأول كوسيلة للدفع.

• الدولرة المالية: السكان لديهم أصول مالية بالدولار؛

• الدولرة الحقيقية: الأسعار المحلية و/أو الأجور ثابتة بالدولار.

لا يوجد سوى عدد قليل من الاقتصادات التي اعتمدت على الدولرة الكاملة (السلفادور والإكوادور وبنما)، ولكن الدولرة الجزئية شائعة جداً. وقد أدت نسبة الودائع بالعملات الأجنبية ومن إجمالي الودائع في السنوات الأخيرة في أميركا اللاتينية وآسيا وأفريقيا والبلدان التي تمر بمرحلة انتقالية في أوروبا الى الدولرة الجزئية في بعض البلدان. أما سلوفينيا مثلاً فقد أزالت الدولار من اقتصادها بعد تقديم سياسة ذات مصداقية ضد التضخم. في بعض البلدان، كان إلغاء الدولرة من خلال التحويل القسري للأصول أو الخصوم الدولارية إلى العملة الوطنية. ولكن لأسباب غير واضحة، فقد استمرت الدولرة بل وزادت في العديد من البلدان حتى بعد استقرار العملة الوطنية.

وتشهد العديد من البلدان التي يغريها إلغاء الدولرة القسري على هروب كبير لرأس المال منها، مما يحول دون الانخفاض المستدام في الدولرة.

إذا كان من الممكن أن تؤدي الدولرة الجزئية إلى زيادة الوساطة المالية في بعض البلدان، إلا أنها تعرّض النظام المالي أكثر فأكثر لمخاطر السيولة والملاءة المالية خاصة متى لا يتم تقييم هذه المخاطر بشكل جيد والتحكّم فيها من قبل المؤسسات المالية والمشغلين الآخرين، بل يمكن أن تكون مصدراً للاضطرابات ولسحوبات ضخمة من الودائع المصرفية والأزمات المالية.

في النظام القائم على الدولار، توجد مخاطر سيولة عندما تكون تغطية الالتزامات الدولارية للمصارف غير كافية. قد تؤدي الزيادة المفترضة في مخاطر البلد أو المخاطر المصرفية إلى قيام المودعين أو الدائنين الآخرين بتحويل ودائعهم أو خطوط ائتمانهم إلى دولارات سائلة، أو إلى نقلهم للخارج كما حصل في لبنان لا سيما في الأشهر الأولى من العام 2019 مع بدء الاستشعار باقتراب انفجار الأزمة.

وتنتج مخاطر الملاءة عن عدم التوازن بين الأصول والمطلوبات بالعملات الأجنبية وكذلك الكمبيالات، وبالتالي قد يؤدي انخفاض قيمة العملة الوطنية إلى تأثير ذلك على صافي القيمة. ويوجد عدم التطابق عندما تكون الأصول بالعملات الأجنبية غير متوافقة مع المطلوبات بهذه العملات. فعندما تكون الخصوم بالعملات الأجنبية للمصارف أعلى من أصولها بهذه العملات، يتسبّب تدهور سعر صرف العملة الوطنية بتعريض المصارف للخطر على ملاءتها. هذا هو ما يحدث عندما يقبل البنك الودائع بالعملات الأجنبية ويمنح القروض بالعملة الوطنية فيتعرّض لما يسمّى مخاطر العملة، فكيف سيكون الأمر عندما يفرض على المصارف أن تقبل التسديد بالليرة للقروض التي منحتها بالدولار للقطاع الخاص، وأن تتقبّل وقف تسديد الأوروبوند وشهادات الايداع التي وظّفتها بالدولار بين الدولة والمصرف المركزي فيما يطلب منها التسديد التدريجي للودائع بالدولار؟…

يبقى القول إنه إذا كانت لـ»الليرنة» والتخلي القسري عن الدولار نظراً لافتقاده مخاطر خسائر جسيمة وفقدان ما تبقى من الثقة باستعادة دور لبنان المصرفي حتى على المدى المتوسط، فإنّ محاذير الدولرة الشاملة تتطلّب أقلّه توفّرها للتداول.. ولكن قبل البَت باتجاه أو بآخر لا بد من البدء بتوحيد سعر صرف الدولار الى الليرة لمعرفة على أي أساس يمكن الليرنة أو الدولرة الشاملة.. فهل من إمكانيات وكمية دولارات للتدخّل لحسم استقرار وتوفّر السيولة في السوق لأيّ من الاتجاهين؟

سكوبات عالمية إقتصادية – EconomyScopes إجعل موقعنا خيارك ومصدرك الأنسب للأخبار الإقتصادية المحلية والعربية والعالمية على أنواعها بالإضافة الى نشر مجموعة لا بأس بها من فرص العمل في لبنان والشرق الأوسط والعالم

سكوبات عالمية إقتصادية – EconomyScopes إجعل موقعنا خيارك ومصدرك الأنسب للأخبار الإقتصادية المحلية والعربية والعالمية على أنواعها بالإضافة الى نشر مجموعة لا بأس بها من فرص العمل في لبنان والشرق الأوسط والعالم